Την ώρα που κάποιοι μπορεί να προαναγγέλλουν το επικείμενο τέλος των μετρητών, τα στοιχεία δείχνουν ότι είμαστε πολύ μακριά από μία τέτοια κατάληξη.

Το καλοκαίρι του 2015 σηματοδότησε για την Ελλάδα την απότομη -ορισμένοι μπορεί να τη χαρακτήριζαν ακόμα και βίαιη- μετάβαση στις συναλλαγές με τη χρήση καρτών. Ο πληθυσμός μιας χώρας που παραδοσιακά δόξαζε το μετρητό με κάθε δυνατό τρόπο, βρέθηκε, θέλοντας και μη, να αναζητεί καταστήματα που δέχονταν κάρτες για τις συναλλαγές τους. Η αλλαγή ήταν δραστική, όπως καταγράφηκε από σχετικές έρευνες. Έως την επιβολή των ελέγχων στην κίνηση κεφαλαίων, στα τέλη Ιουνίου 2015, μόλις το 5% των συναλλαγών στο λιανεμπόριο πραγματοποιείτο με τη χρήση καρτών. Στα σουπερμάρκετ ήταν ελαφρώς αυξημένο, στην περιοχή του 7% με 8%, όμως στα μικρά καταστήματα η χρήση μετρητών ήταν μονόδρομος. «Εκτιμάται ότι το ποσοστό χρήσης πιστωτικών καρτών αυξήθηκε εξαιτίας των ελέγχων κεφαλαίων μεσοσταθμικά από 4.5% σε 19.5%, με αύξηση για τις αλυσίδες σουπερμάρκετ από 7.5% σε 30% και για τα μικρότερα σημεία πώλησης από 1% σε 7.5%», αναφέρει το ΙΕΛΚΑ σε σχετική μελέτη του Νοεμβρίου του 2015.

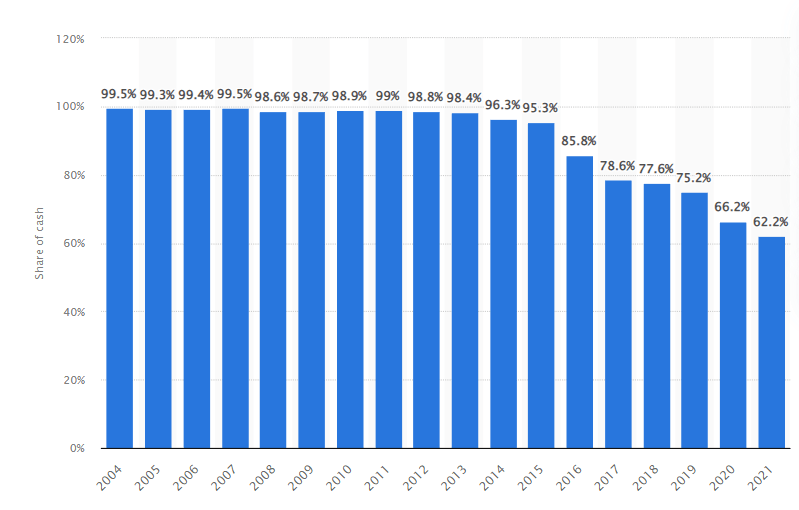

Για του λόγου το αληθές, σύμφωνα με την Παγκόσμια Τράπεζα το 2014 μόλις το 20% των Ελλήνων είχε πραγματοποιήσει μια συναλλαγή σε κατάστημα λιανικής με τη χρήση ψηφιακών μέσων, ενώ το ποσοστό αυτό έφτασε στο 75% το 2021. Κατ’ επέκταση η χρήση των μετρητών μειώθηκε. Σύμφωνα με στοιχεία που διατηρεί η Statista, η χρήση των μετρητών στα σημεία λιανικών πωλήσεων έχει μειωθεί δραστικά την τελευταία δεκαετία και από 98,4% το 2013 υποχώρησε στο 62,2% το 2021.

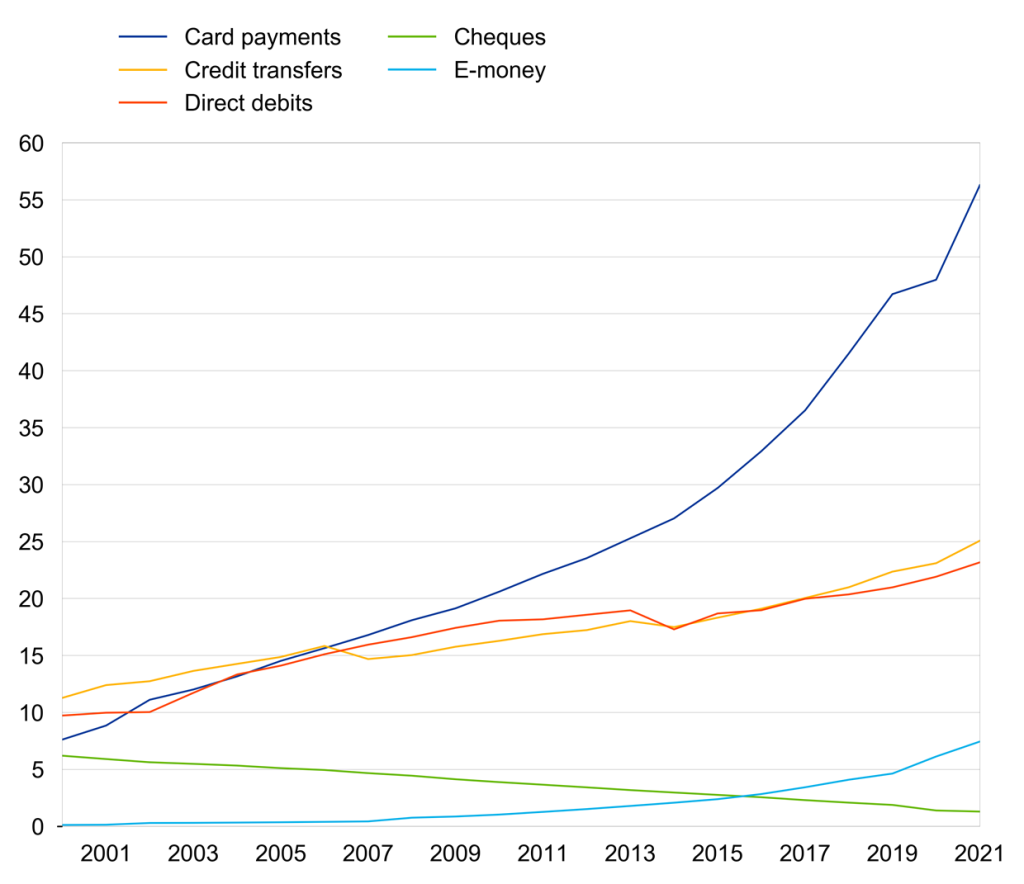

Αυτή η εν πολλοίς υποχρεωτική στροφή για τους Έλληνες επαναλήφθηκε σε πολύ πιο μεγάλη κλίμακα το 2020 ευρύτερα στην Ευρώπη με την πανδημία του κορονοϊού. Τα περιοριστικά μέτρα ώθησαν επιχειρήσεις και καταναλωτές τόσο στο ηλεκτρονικό εμπόριο όσο και στις ψηφιακές συναλλαγές. Τα στοιχεία της ΕΚΤ καταγράφουν με σαφήνεια αυτή τη στροφή.

Το 2021 καταγράφηκαν 114,2 δισ. συναλλαγές με οποιοδήποτε μέσο πλην μετρητών, αριθμός αυξημένος κατά 12,5% σε σχέση με το 2021, ενώ η αξία των συγκεκριμένων συναλλαγών αυξήθηκε κατά 18,6% σε ετήσια βάση και έφτασε τα 197 τρισ. ευρώ. Το 49% των εν λόγω συναλλαγών πραγματοποιήθηκε με τη χρήση καρτών, αναφέρει η ΕΚΤ.

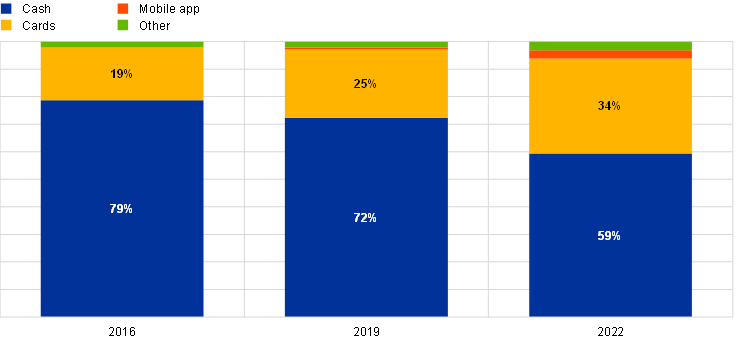

Το 2016 μόλις το 19% των συναλλαγών στην ευρωζώνη είχε πραγματοποιηθεί με τη χρήση καρτών. Το 2019 το ποσοστό αυτό είχε ανεβεί στο 25% και το 2022, μετά τη διετή εμπειρία της πανδημίας και των περιοριστικών μέτρων, οι κάρτες είχαν φτάσει να διεκπεραιώνουν το ένα τρίτο των συναλλαγών.

Στο σημείο αυτό θα μπορούσαμε να κηρύξουμε τον επικείμενο θάνατο των μετρητών και να αναζητήσουμε άλλα θέματα.

Όμως…

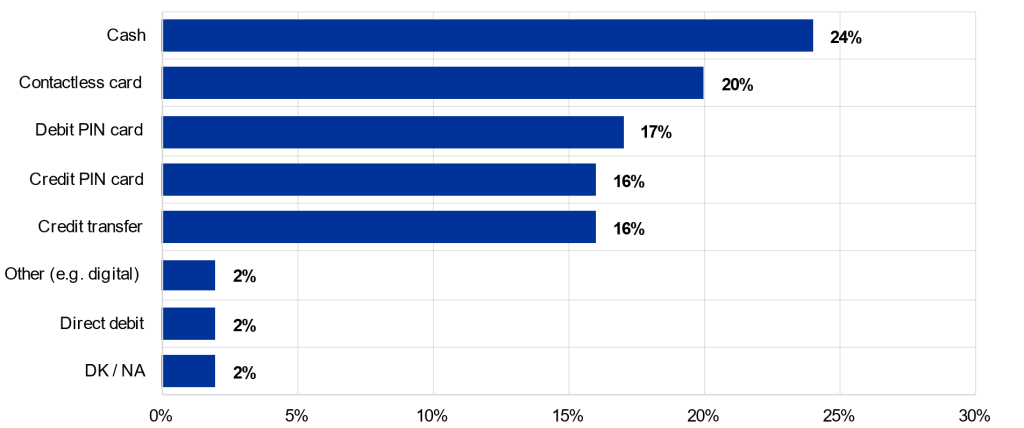

Το 24% των ευρωπαϊκών επιχειρήσεων προτιμούν τα μετρητά

Σύμφωνα με την ΕΚΤ, μία στις τέσσερις επιχειρήσεις στην ευρωζώνη δείχνει σαφή προτίμηση στις συναλλαγές με μετρητά, το 20% προτιμά συναλλαγές με ανέπαφες κάρτες, το 17% τις χρεωστικές κάρτες με χρήση PIN και το 16% τις πιστωτικές με την ίδια μέθοδο επιβεβαίωσης της συναλλαγής.

Η χώρα όπου οι επιχειρήσεις προτιμούν περισσότερο τα μετρητά από κάθε άλλη μορφή συναλλαγής είναι η Σλοβακία, ενώ στη δεύτερη θέση βρίσκεται η Γερμανία, ακολουθούμενη από την Κύπρο και την Ιταλία. Η Ελλάδα βρίσκεται στην έκτη θέση της κατάταξης με το ποσοστό των επιχειρήσεων που προτιμούν τα μετρητά και σε ποσοστό 26%, κοντά στον μέσο όρο της ευρωζώνης (24%). Το 94% των επιχειρήσεων που δέχονται σήμερα μετρητά δηλώνει ότι θα εξακολουθήσουν να το πράττουν και στο μέλλον.

«Τα χαρτονομίσματα αποτελούν μέρος της οικονομίας, της ταυτότητας και του πολιτισμού μας – εμείς στην ΕΚΤ έχουμε τεράστια ευθύνη να διασφαλίσουμε ότι οι πολίτες διατηρούν την εμπιστοσύνη τους σε αυτά.»

Κριστίν Λαγκάρντ, πρόεδρος ΕΚΤ

Οι συναλλαγές με μετρητά αναγνωρίζονται ως πιο αργές σε σχέση με τις συναλλαγές με χρήση καρτών και λιγότερο ασφαλείς εξαιτίας των κινδύνων παραχάραξης και ασφαλείας (δηλαδή ληστείας), όμως απέχουν αρκετά από το να πεθάνουν.

Ο λόγος είναι ότι οι συναλλαγές με χρήση νομισμάτων και χαρτονομισμάτων υπερτερούν έναντι των ηλεκτρονικών στην άμεση διαθεσιμότητα. Η συναλλαγή με μετρητά πραγματοποιείται χωρίς κάποιον ενδιάμεσο όπως είναι μια τράπεζα ή μία εταιρεία διαχείρισης ηλεκτρονικών συναλλαγών. Δεν απαιτείται πρόσθετη υποδομή και δεν χρειάζονται… ρεύμα για να πραγματοποιηθούν. Αυτή η διάσταση αναδεικνύεται ακόμα και σε χώρες όπου η χρήση των ψηφιακών μέσων πληρωμής είναι σχεδόν καθολική, όπως για παράδειγμα η Σουηδία. Η τεχνολογία στη Σουηδία είναι πολύ κοντά στο να κάνει τα μετρητά στοιχείο του παρελθόντος, διαβάζουμε στον επίσημο ιστότοπο της σκανδιναβικής χώρας, sweden.se. Η χώρα εγκατέστησε το πρώτο ΑΤΜ το 1967, μία εβδομάδα μετά τη λειτουργία της πρώτης συσκευής αυτόματων συναλλαγών στο Λονδίνο και είναι στην πρωτοπορία της χρήσης κάθε εναλλακτικού μέσου πληρωμής. Το ποσοστό των Σουηδών που χρησιμοποιεί μετρητά υποχώρησε από 39% το 2010 σε 9% το 2020, σύμφωνα με την Riksbank, την κεντρική τράπεζα της χώρας.

Άρα ξεμπερδέψαμε με τα μετρητά.

Όχι…

Οι Σουηδοί διατηρούν μετρητά στο “μαξιλάρι”

Η ίδια η κεντρική τράπεζα της Σουηδίας σχολιάζει ότι σε περιόδους κρίσης η διαφοροποίηση των τρόπων πληρωμής είναι μία ενδεδειγμένη συμπεριφορά. Μετά την εισβολή της Ρωσίας στην Ουκρανία, στις 24 Φεβρουαρίου 2022, καταγράφηκε αύξηση 28% στις αναλήψεις μετρητών από τα ΑΤΜ της Σουηδίας, ενώ ανάλογη συμπεριφορά επέδειξαν οι πολίτες σε χώρες που συνορεύουν με τη Ρωσία, όπως η Πολωνία και η Λιθουανία. Ο λόγος δεν ήταν ένα ξαφνικό έλλειμμα εμπιστοσύνης στο τραπεζικό σύστημα αλλά η παραδοχή πως το παλιό σύστημα των μετρητών έχει μεν προβλήματα, αλλά παρουσιάζει υψηλή διαθεσιμότητα σε σχέση με τα ψηφιακά συστήματα όπου μία κυβερνοεπίθεση μπορεί να τα παραλύσει. Ακολουθώντας τις οδηγίες της υπηρεσίας πολιτικής προστασίας της χώρας τους, οι Σουηδοί διατηρούν μετρητά στο σπίτι ως ένα έσχατο μέσο συναλλαγών στην περίπτωση που όλα τα υπόλοιπα δεν είναι διαθέσιμα.

Παρά την ανάπτυξη των ψηφιακών συστημάτων η πλήρης κατάργηση των μετρητών δεν εμφανίζεται ως επιθυμητή εξέλιξη. «Δεν προσβλέπουμε προς μία κοινωνία απαλλαγμένη από μετρητά», είχε αναφέρει στο παρελθόν ο κεντρικός τραπεζίτης της Αυστρίας Ewald Nowotny, διαβάζουμε σε μελέτη του 2019. Γενικά η πλήρης ψηφιοποίηση των συναλλαγών αντιμετωπίζει δυσκολίες και ενέχει τον κίνδυνο αποκλεισμού μέρους του πληθυσμού. Βεβαίως κάποια οφέλη είναι ιδιαιτέρως δελεαστικά. Μια κοινωνία χωρίς μετρητά είναι μια κοινωνία χωρίς μαύρη οικονομία και αδήλωτα εισοδήματα, ενώ οι ληστείες θα περιορίζονταν σημαντικά, όμως στον αντίποδα δεν είναι λίγοι εκείνοι που προειδοποιούν πως ένα τέτοιο περιβάλλον μπορεί να εξελιχθεί σε δυστοπία με τις επιχειρήσεις και τις κυβερνήσεις να ασκούν ασφυκτικό έλεγχο στις συναλλαγές.

Κάποιοι θα πουν επίσης ότι την ώθηση προς τις ψηφιακές συναλλαγές υποστηρίζουν και οι τράπεζες. Ωστόσο στελέχη με πολυετή εμπειρία στον τραπεζικό τομέα σχολιάζουν στο 2045.gr ότι η διαχείριση αυτών των συναλλαγών μάλλον μπελάς είναι για τα χρηματοπιστωτικά ιδρύματα. Δεν είναι τυχαίο που οι τράπεζες έχουν μεταβιβάσει σε τρίτους τις σχετικές δραστηριότητες διαχείρισης και εκκαθάρισης συναλλαγών, προσθέτουν.

Άρα τα μετρητά είναι εδώ για να μείνουν.

Ναι και όχι…

Μετρητά σε ψηφιακή μορφή;

Μπορείτε να φανταστείτε ένα μέλλον που θα έχει μεν μετρητά αλλά σε ψηφιακή μορφή; Ακούγεται μπερδεμένο και η αλήθεια είναι φαίνεται για τέτοιο αν παρακολουθήσετε την επιχειρηματολογία των κεντρικών τραπεζών. «Συνεργαζόμαστε με τις εθνικές κεντρικές τράπεζες της ζώνης του ευρώ για να εξετάσουμε το ενδεχόμενο εισαγωγής ψηφιακού ευρώ. Αυτό θα ήταν ένα ψηφιακό νόμισμα κεντρικής τράπεζας που θα αντιστοιχούσε στα μετρητά και θα είχε ηλεκτρονική μορφή. Επιπλέον, θα λειτουργούσε συμπληρωματικά προς τα τραπεζογραμμάτια και τα κέρματα, αποτελώντας μια πρόσθετη επιλογή πληρωμής», αναφέρει η ΕΚΤ. Η κεντρική τράπεζα ξεκίνησε να διερευνά το τοπίο τον Οκτώβριο του 2021 και αυτή η διαδικασία (της διερεύνησης) θα ολοκληρωθεί τον Οκτώβριο του 2023. Στη συνέχεια η ΕΚΤ θα αποφασίσει αν θα ξεκινήσει η διαδικασία υλοποίησης. Τραπεζικοί παράγοντες σχολιάζουν πως η ιδέα του ψηφιακού ευρώ παραμένει ασαφής και ότι από τη στιγμή που υπάρχουν φυσικές και άυλες πιστωτικές ή χρεωστικές κάρτες και από τη στιγμή που στο παιχνίδι της διεκπεραίωσης συναλλαγών έχουν μπει οι κατασκευαστές λογισμικού (βλ. Apple και Google), ποιος ο λόγος μιας άυλης μορφής του ευρώ;

Η ΕΚΤ φαίνεται να θεωρεί ότι το ψηφιακό ευρώ είναι μια απάντηση απέναντι στα κρυπτονομίσματα και τα cryptoassets. Ωστόσο, από τον κόσμο των κρυπτονομισμάτων η ΕΚΤ δεν αποκλείει το ενδεχόμενο να «δανειστεί» την τεχνολογία blockchain. «Σε έναν κόσμο όπου οι πολίτες κάνουν ολοένα και περισσότερες πληρωμές ηλεκτρονικά και η αγορά ψηφιακών πληρωμών συνεχίζει να αναπτύσσεται, το ψηφιακό ευρώ θα αποτελούσε για όλους – νοικοκυριά, μικρές και μεγάλες επιχειρήσεις – μια επιπλέον επιλογή για τη διενέργεια πληρωμών με χρήμα κεντρικής τράπεζας», αναφέρει η κεντρική τράπεζα.

Προσθέτει ότι δεν υπάρχει ενδιαφέρον από την ίδια για τη συλλογή προσωπικών δεδομένων και ότι «οι χρήστες θα χρειαζόταν πιθανώς να ταυτοποιηθούν την πρώτη φορά που θα αποκτούσαν πρόσβαση σε υπηρεσίες ψηφιακού ευρώ, αλλά θα μπορούσαν να διατηρούνται διαφορετικοί βαθμοί προστασίας της ιδιωτικής ζωής όσον αφορά τις πληρωμές τους».Δημιουργική ασάφεια, θα έλεγε κάποιος…

Η συζήτηση ωστόσο για την ενδεχόμενη εισαγωγή ψηφιακών εκδοχών των συμβατικών νομισμάτων δεν περιορίζεται στην ευρωπαϊκή ήπειρο. Το ζήτημα εξετάζεται και από άλλες μεγάλες κεντρικές τράπεζες, όπως είναι η Ομοσπονδιακή Τράπεζα των ΗΠΑ και η Τράπεζα της Αγγλίας. Πιο πολλά βήματα φαίνεται ότι έχει κάνει η Κεντρική Τράπεζα της Ιαπωνίας, η οποία δρομολογεί ένα πιλοτικό πείραμα ψηφιακού γιεν για τον Απρίλιο του 2023.